Pour réussir en bourse, il faut avoir un avantage concurrentiel. Cet avantage peut reposer sur différentes choses. Il pourrait s'agir de l'analyse fondamentale, de probabilités statistiques basées sur l'analyse technique, de méthodes de money management ou encore d'avantages psychologiques. Quoi que l'on essaie, cela entraînera des pertes à long terme si cela ne repose pas sur un avantage concurrentiel. C'est pourquoi il est préférable d'être un spécialiste dans un domaine plutôt qu'un généraliste dans de nombreux domaines. Cet article vise à montrer comment acquérir un avantage concurrentiel. Celui-ci repose sur les anciens principes du tape-reading.

Qu'est-ce que le tape-reading ?

Le tape-reading est au cœur du trading à court terme. Indépendamment des périodes choisies, le mouvement des cours est toujours analysé avec le volume de transactions dépensé.

Le premier à avoir systématisé le tape-reading est Richard D. Wyckoff (1873-1934). Ses techniques sont très anciennes, mais restent toujours valables. Wyckoff a défini le tape-reading comme l'art de déterminer la tendance actuelle des prix.

Une version plus moderne est la Volume-Spread-Analysis (VSA). La VSA a été popularisée auprès d'un public plus large par Tom Williams dans son livre "Master the Markets". En surface, la VSA n'est toutefois rien d'autre que la transposition optique de l'ancien Tape-Reading. Que l'on préfère la VSA ou le Tape-Reading, les deux ont prouvé leur pleine validité pendant des décennies et continueront à le faire, car elles reposent sur le principe universel de l'offre et de la demande sur le marché.

Plus aucun trader n'utilise l'ancien ticker tape dans la pratique, car les cours sont aujourd'hui bien mieux transmis et représentés. A l'époque, les lecteurs de bandes étaient les vrais daytraders. Toutes les décisions de trading étaient basées sur le ticker. Ce que les anciens lecteurs de bandes voyaient, c'était le cours et le volume des transactions sur une bande de ticker, mais rien de plus. Ni les graphiques ni d'autres outils techniques n'étaient disponibles en temps réel. Bien sûr, les graphiques étaient déjà dessinés à la main à l'époque, mais uniquement pour préparer la journée de négoce.

Les tape readers restaient des heures devant le téléscripteur, concentrés sur leur tâche, essayant de prévoir l'évolution future du marché.

L'objectif était toujours d'interpréter le volume ainsi que le flux d'argent sous-jacent, c'est-à-dire rien d'autre que l'analyse de l'offre et de la demande. De nombreux boursicoteurs estiment que le volume de transactions ne jouent aucun rôle dans leurs réflexions sur les décisions boursières. Ils expliquent cela par le fait qu'ils n'ont pas trouvé de signification statistique. Le rejet du volume de transactions n'est ni intelligent ni stupide. Celui qui ne tient pas compte du volume de transactions peut tout de même réussir en bourse. Celui qui ne tient pas compte du volume de transactions dans ses décisions de trading a simplement une source d'information en moins. Quant à savoir si cela est judicieux, c'est à chacun de décider.

En bourse, il n'y a pas de "faux" ultime. Supposons que quelqu'un dispose d'un système boursier avec un taux de réussite de 90 %. Qui oserait alors trader contre ce système ? Probablement pas grand monde. Mais que se passerait-il si l'on pouvait précisément délimiter avec précision ce taux d'erreur de 10 % ? Si l'on sait exactement quand le système de trading à 90 pour cent ne fonctionne pas, on a pratiquement conçu un nouveau système de trading. Ce nouveau système n'est peut-être que rarement applicable, mais comprendre en profondeur quand le système à 90 % ne fonctionne pas peut être extrêmement précieux. Si quelqu'un dit que le volume de transactions n'a pas d'importance, c'est peut-être vrai, et ce précisément dans les conditions qui sont importantes pour ce boursicoteur. Mais il est faux de dire que le volume des transactions n'est pas important en général.

Dans le tape reading, tout tourne autour du cours futur - et non du passé. Le grand défaut de la plupart des indicateurs techniques est d'être orientés vers le passé. On peut optimiser n'importe quel indicateur après coup, de sorte qu'on le considère comme le meilleur du monde. La pratique montre toutefois un marché en constante évolution. Le bon rythme est la clé d'une sélection correcte des indicateurs. Le tape-reading permet de comprendre les mouvements du marché.

Le cours saute constamment entre "bid" et "ask". C'est un peu comme le tennis de table - la façon dont la balle est frappée et la force exprimée par le volume donnent une image globale. Cette image globale permet de prédire lequel des pongistes est le plus fort. Au sens figuré, cela signifie si c'est plutôt l'offre ou la demande qui domine le marché.

Paramètres du graphique

Si l'on travaille sur une base journalière, il faut tenir compte des jours fériés et des heures de bourse. Les jours fériés et les demi-journées de négociation il y a généralement peu de volume. C'est pourquoi ces jours sont moins significatifs. En Allemagne, la plupart des actions sont négociées sur Xetra. C'est là que le volume est le plus important. Malheureusement, les heures de négociation ne courent que jusqu'à 17h30. Le négoce boursier est donc loin d'être terminé, car le parquet et le marché à terme continuent de fonctionner. Par conséquent, les cours Xetra présentent de grands sauts matinaux (gaps).

Il en va tout autrement au cours d'une journée de négociation. Le volume dépend fortement des phases de la journée. Avant 09h00 dans le négoce des contrats à terme, le volume est souvent insignifiant (par exemple FDAX). Il en va de même pour le négoce après 18h30. Pendant les heures où le volume est faible, les faux signaux techniques sont nombreux et le marché est vulnérable aux manipulations. Dans le trading intraday, on utilise volontiers des réglages de 1, 5 ou 10 minutes. Ils peuvent également être utilisés pour la lecture de bandes. La condition préalable est toutefois toujours un volume suffisant. Dans le négoce des futures, il faut également tenir compte des jours proches de la date d'échéance. Les transferts vers le contrat suivant entraînent des pics de volume non pertinents qui n'ont aucune importance pour l'analyse des volumes.

Le réglage idéal pour l'interprétation des volumes est toutefois celui des graphiques en ticks. Dans ce cas, une bougie n'est reformée que lorsqu'un nombre défini de ticks a été négocié. Ceci est un avantage pour l'analyse des volumes, tout comme la rapidité du changement de graphique. Si l'on négocie par exemple un graphique de 5 minutes avec des cassures, on attend souvent que la bougie soit complète pour entrer ou sortir. Cependant, le cours peut aller très loin en cinq minutes. Cela vaut aussi bien pour l'entrée que pour la sortie. Si le graphique en tick a donné un signal de sortie depuis longtemps, on attend pendant des minutes sur le graphique en cinq minutes que la chandelle soit complète. Peut-être aura-t-on de la chance et le cours reviendra dans la direction souhaitée ; sinon, on fixera l'écran, on verra le cours s'enfuir et on tombera dans un stupide "mode espoir".

Exemples de réglage de tickchart pour les futures

- Future DAX avec tick 50 ou 60

- Future Euro-Stoxx avec tick 60 ou 75

- Future Bund avec tick 75 ou 90

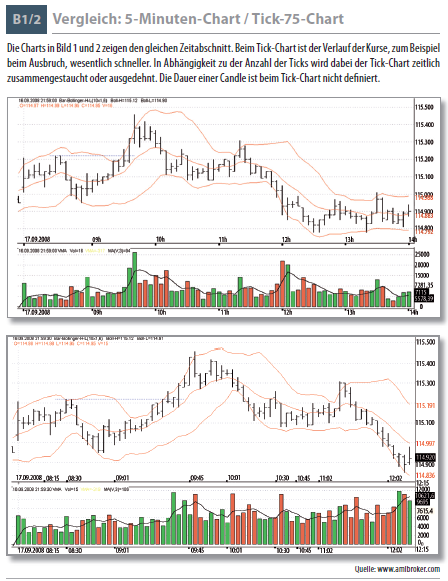

L'avantage du graphique en ticks a toutefois un inconvénient de poids. Tout type d'analyse temporelle, par exemple avec les relations de Fibonacci, ne fonctionne pas, car l'échelle de temps est déformée. En revanche, les ratios de Fibonacci conservent toute leur validité. Les figures 1 et 2 présentent deux graphiques du Bund-Future à titre de comparaison. Le premier en unités de 5 minutes, l'autre en 75 ticks. Bien qu'il s'agisse de la même période, les bougies sont différentes. La représentation visuelle d'un graphique en tick est plus rapide lorsque l'agitation et les transactions sont importantes.

Technique de la moindre résistance

En principe, les cours évoluent dans la direction de la "moindre résistance". La technique présentée ici doit montrer une approche permettant de découvrir cette moindre résistance. L'objectif est d'identifier la tendance actuelle et les signaux de retournement possibles.

La majorité des acteurs du marché se trompe généralement. Seule une minorité gagne sur la majorité. Le marché évolue en principe sur une voie qui cause des douleurs émotionnelles à la plupart des participants. La voie de la moindre résistance est à l'opposé de ce que la majorité attend.

Chaque acheteur a besoin d'un vendeur. Les acheteurs et les vendeurs ont tous deux des idées précises sur le cours des actions. C'est pourquoi il n'y a guère de vendeurs lorsque la grande majorité mise sur une hausse des cours. C'est précisément pour cette raison que le marché bascule dans l'autre sens lorsque de gros volumes entrent sur le marché.

Il faut d'abord déterminer ce qu'est un volume important. La moyenne mobile des volumes (Moving-Average) convient à cet effet.

(VMA). Selon cette définition, le volume est considéré comme élevé lorsqu'il est supérieur ou proche de la VMA.

Exemple de réglage

VMA = MME(MME(V,3),3)

et comme alternative :

VMA = MA(V,20)

VMA = moyenne mobile du volume

MME = Moyenne mobile exponentielle du volume

MA = moyenne mobile simple

Pour la mise en œuvre de la technique, chaque bougie avec un volume accru se voit attribuer une ligne de résistance ou de support qui est directement placée sur le cours de clôture de la bougie. Cette ligne de résistance/support est appelée ci-après "mini-ligne" pour simplifier. La mini-ligne contient l'information selon laquelle un volume élevé a conduit au cours de clôture défini. Une nouvelle mini-ligne apparaît à chaque nouvelle bougie à fort volume. Le tracé des mini-lignes met en évidence les tendances ou l'absence de tendance.

Une cassure de la mini-ligne offre un potentiel de retournement à court terme. Dans ce cas, le cours de clôture de la bougie est le cours le plus important et non le franchissement accidentel avec le cours haut ou bas d'une bougie.

Des mini-lignes très proches les unes des autres forment une zone dans laquelle seul le bas ou le haut de la ligne est vraiment important. En principe, il importe peu que la cassure ait été réalisée avec un volume fort ou faible. Seul compte le fait qu'une cassure ait été possible. Si le nouveau cours de clôture a été atteint avec un fort volume, la probabilité d'un retournement augmente.

Pendant l'évolution du cours, l'approche de la mini-ligne peut déjà être analysée. En effet, l'approche des lignes de résistance donne des indications sur la volonté des acteurs du marché. L'approche est pratiquement un test pour savoir dans quelle mesure des acheteurs ou des vendeurs potentiels supplémentaires se trouvent en arrière-plan.

Sur la figure 3, les mini-lignes sont inscrites sur un graphique en bougies. La succession des mini-lignes permet de reconnaître la tendance actuelle ainsi que les points de retournement possibles. Le tracé des mini-lignes montre comment le marché exerce ses forces vers le haut ou vers le bas. Au sein des mini-lignes, on peut distinguer deux types différents. On peut les diviser en classes A et B. La classe A est la mini-ligne où l'évolution du cours atteint vraiment un niveau d'essoufflement et que la suite du cours s'inverse. La classe B peut être définie comme le fait qu'une bougie de fort volume soit apparue, mais elle n'a pas conduit à un essoufflement. L'utilisation des mini-lignes permet d'obtenir un certain degré de sentiment de déplacement des résistances et des supports. Dans quelles zones le cours peut-il évoluer librement et où commence une éventuelle résistance à laquelle les acteurs du marché trouvent un nouvel intérêt ? La figure 4 montre un exemple de subdivision des mini-lignes en classe A et B.

Principales configurations de base du tape-reading :

Les modèles présentés sont presque idéaux. Dans la réalité, de nombreuses petites variations sont bien entendu possibles. Par souci de simplification visuelle, les modèles de base ne montrent pas de cours d'ouverture ou de clôture. Par conséquent, la barre de cours ne doit représenter que l'écart entre le haut et le bas.

La liste des figures de base n'est pas exhaustive. En théorie, il faudrait y inclure toute la palette des figures de l'analyse en chandeliers. En effet, chaque formation en chandelier, accompagnée du volume approprié, acquiert une plus grande pertinence.

En outre, les figures de base peuvent également être appliquées aux figures techniques classiques, comme par exemple tête-épaule, drapeaux, fanions et ainsi de suite. Une liste complète dépasserait toutefois le cadre de cet article. Quatre situations de volume peuvent se présenter au sein de l'analyse :

1. volume élevé + grande bougie = suite

2. volume élevé + petite chandelle = potentiel de retournement

3. volume faible + grande chandelle = potentiel de retournement

4. faible volume + petite chandelle = continuation.

Les quatre situations de volume font partie des figures de base et servent à l'analyse détaillée d'une chandelle à l'autre. Seuls les modèles d'entrée à l'achat sont présentés ci-dessous. Le modèle de cours inversé s'applique au signal de vente à découvert. Le modèle de volume est identique.

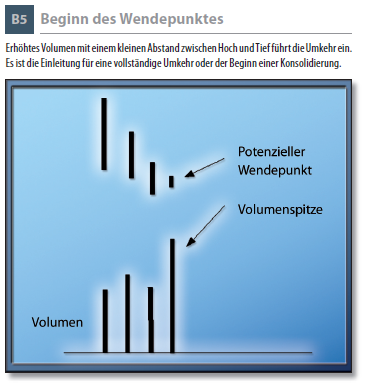

Début du point de retournement

L'exemple montre un point de retournement typique sous un volume élevé. Dans les deux premières barres, on voit encore un certain intérêt pour les cours en baisse. Dans ce cas, le cours baisse sous un volume légèrement croissant. La troisième barre montre toutefois la première faiblesse à la baisse. Le cours baisse sous un volume plus faible. La quatrième barre est le point de rencontre de nombreux acteurs du marché. Le volume élevé et le faible écart entre le haut et le bas indiquent un point de retournement potentiel.

L'évolution ultérieure des cours n'est pas prédéterminée. Il peut aussi bien y avoir un fort élan d'achat qu'une pause de respiration à court terme orientée à la hausse. Après cette pause, les cours devraient alors baisser. Le début d'un point de retournement est représenté sur la figure 5.

Le retournement de volume

Le retournement de volume se caractérise par le fait qu'au moins trois barres forment le sommet de la figure. Les trois barres affichent un volume supérieur à la moyenne. La plupart du temps, cette figure marque un véritable retournement de la tendance. Le détail le plus important est le volume supérieur à la moyenne dans la cinquième barre orientée à la hausse. Le retournement du volume est rapide et présente généralement de gros chandeliers. Un exemple type est présenté à la figure 6.

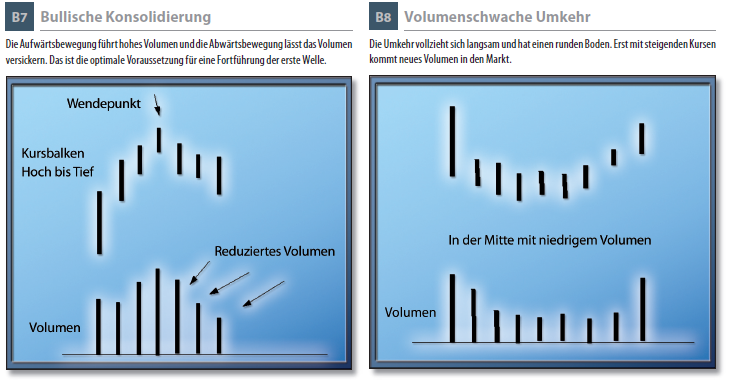

Consolidation haussière

La consolidation haussière est similaire à un retournement de volume en termes de modèle de cours. La principale différence réside dans le comportement des volumes. La consolidation haussière se caractérise par une hausse des cours à fort volume. Après la formation d'un sommet à court terme, les cours en baisse donnent lieu à un mouvement non dynamique qui diminue de plus en plus en volume. La diminution du volume est la principale caractéristique de la figure. Les cours ne reviennent pas trop loin. Les rapports de Fibonacci 23 pour cent / 38 pour cent / 50 pour cent sont ceux qui reflètent le mieux la baisse typique des cours.

Si l'on considère les rapports de volume, on obtient, à partir du volume maximal de 50 pour cent, volume qui a conduit au sommet, on obtient également une aide pratique à l'entrée. Lorsque le volume a diminué de moitié environ, le marché s'est suffisamment détendu pour être prêt à reprendre la tendance supérieure. Dans la figure

7, la consolidation haussière est représentée dans sa configuration optimale.

Le retournement à faible volume

L'essence de ce retournement est le manque d'intérêt du marché. La nature de ce retournement exclut pratiquement toute réaction rapide des cours. La durée en est une caractéristique saillante. Le manque d'intérêt des participants au marché est indéniable en raison du volume plus faible que la moyenne. La hausse des cours s'effectue lentement, comme une "collecte" stratégique des actions ou des contrats. Au fur et à mesure que les cours augmentent, un nouvel intérêt se manifeste un nouvel intérêt de la part des acteurs du marché. Ceux-ci poussent ensuite le cours encore plus haut. Au point le plus bas il y a des petits et des grands chandeliers sans effet.

La figure 8 montre le lent mouvement du retournement à faible volume. Après un plancher plutôt rond, un nouveau volume arrive sur le marché avec la hausse des cours.

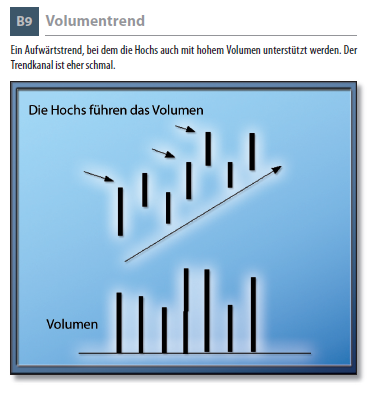

Tendance sur volume

Comme le terme l'indique, il s'agit d'une tendance à la hausse ou à la baisse, dont la direction est confirmée par l'augmentation du volume. Ce qui est frappant, c'est la lenteur du mouvement par rapport aux schémas de sortie typiques, qui sont généralement très dynamiques. Une analyse en chandelle n'est pas simple, car de petits chandeliers de forme presque quelconque forment un canal de tendance fort. Le canal de tendance et le volume définissent la figure. Le canal de tendance est toujours étroit. Il est pratiquement impossible de diagnostiquer les points de retournement. La tendance basée sur le volume est k continue, sans consolidations claires.

Lorsque des consolidations se produisent, on observe souvent des retracements de 23 ou 38 pour cent. Les vagues d'Elliott reconnaissent la vague impulsive 3 dans cette évolution.

La figure de base montre des barres ascendantes avec un volume accru et des barres plus basses avec un faible volume. Dans une tendance soutenue par le volume, les oscillateurs typiques comme le CCI ou les stochastiques échouent. Ils évoluent constamment dans la zone extrême sans qu'il y ait de retournement. La figure 9 montre une tendance haussière dans laquelle les sommets sont soutenus même par des volumes élevés. Le canal de tendance est plutôt étroit.

Cassure

L'une des principales figures techniques est la cassure, ou break-out. Le volume peut donner une indication sur la probabilité d'une cassure. La ligne de résistance à briser a été formée au préalable avec un volume défini. Ce niveau de volume peut être utilisé comme valeur de comparaison. Les chances d'une cassure augmentent si le volume est supérieur d'au moins dix pour cent lors du franchissement de la ligne de résistance. De plus, il est positif qu'il y ait eu auparavant une nette consolidation. Cette phase de détente peut alors être suivie d'une tentative de break-out avec une nouvelle force.

A l'inverse, le taux de réussite est plus élevé en cas de "fausse cassure" si le volume est réduit d'au moins dix pour cent lors de la sortie.

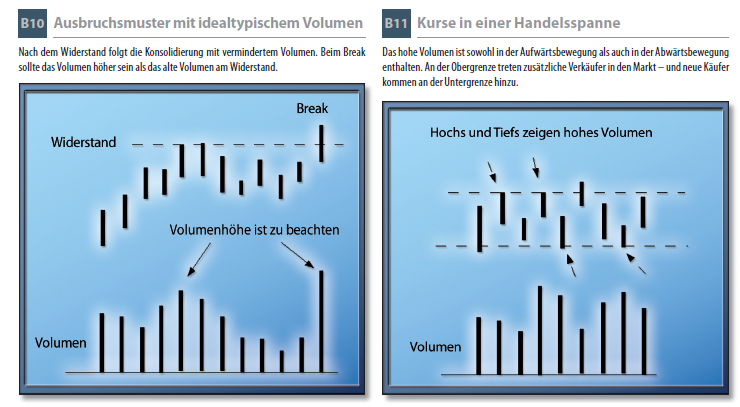

La figure 10 illustre le schéma idéal de la rupture. La résistance est suivie d'une consolidation avec un volume réduit. Lors de la cassure, le volume devrait être supérieur à l'ancien volume au niveau de la résistance.

Range de négociation

C'est le comportement de volume dominant d'une phase de consolidation. Les cours oscillent dans un range de négociation.

La limite supérieure et la limite inférieure présentent toutes deux des pics de volume qui font rebondir les cours. Une particularité des pics de volume est la réduction du niveau de volume. Plus la consolidation dure longtemps, moins le volume est nécessaire pour générer le véritable break-out à la hausse ou à la baisse. Si l'on considère la zone de support et de résistance comme un mur, à chaque fois que l'on y touche, une partie du mur s'effrite, de sorte que plus le temps passe, plus le mur devient friable. À la fin, on assiste à une percée brutale qui pousse les cours dans des zones totalement nouvelles. Le range de la figure 11 montre le volume élevé tant dans le mouvement haussier que dans le mouvement baissier.

Conclusion

Les figures présentées ici ne peuvent jamais prétendre à l'exhaustivité. En théorie, il existe une infinité de variations. Il ne faut pas non plus avoir l'impression que le tape reading est la technique ultime avec laquelle tout le monde peut réussir. Il faut beaucoup d'entraînement pour prendre les bonnes décisions. Et c'est précisément l'avantage concurrentiel dont disposent les tape readers : La majorité des acteurs du marché redoute la charge de travail.

"On fait de l'argent dans la lecture de bandes en anticipant ce qui va arriver - pas en attendant que cela arrive et en suivant la foule".

Richard D. Wyckoff de 1919 dans "The Day Trader's Bible".