Dans les deux premiers articles de cette série, nous avons examiné une phase du future mini DAX dans laquelle le marché se dirigeait clairement à la hausse. Habituellement, vous pouvez qualifier une telle phase de "facile", à condition que le trader soit également capable de faire ce qu'il faut. Dans cet article, nous allons étudier une phase où les signaux ne sont pas si évidents. Mais ici aussi, nous nous posons la question : pouvons-nous améliorer la qualité de nos transactions, de sorte que nous puissions également parler de " trading à haute probabilité "?

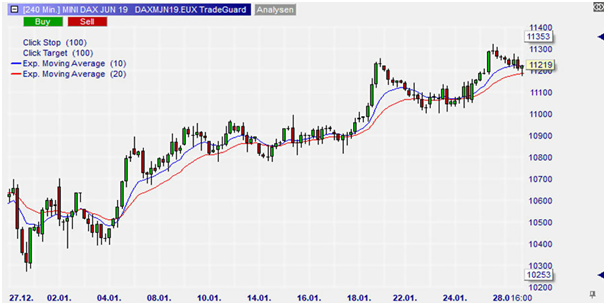

Figure 1 : future mini DAX, graphique en données de 4 heures, du 27/12/2018 au 28/01/2019

Avec le recul, la tendance dans cette phase semble claire. Le graphique et nos deux indicateurs semblent être haussiers. C'est vrai au moins pour les 14 premiers jours de 2019. Le future mini DAX semble entrer progressivement dans une phase latérale le 8 janvier, mais ce n'est que le 14 janvier que cela se concrétise. Avant cette date, les indicateurs poursuivent leur hausse. A partir du 14 janvier, la MME 10 rapide (bleu) est presque parallèle à la MME 20 lente (rouge), dans une phase latérale. La tendance à la hausse observée au début du mois de janvier semble faire une pause. Ce n'est donc pas forcément fini, mais le future mini DAX n'a pas formé de nouveaux sommets depuis des jours.

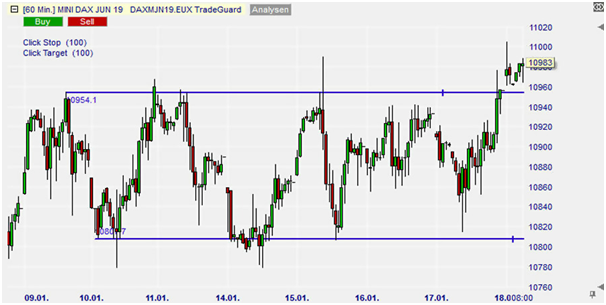

Figure 2 : future mini DAX, graphique horaire, du 9 janvier au 18 janvier 2019

Par la suite, le déplacement latérale devient clairement visible sur le graphique. Mais dans les jours qui précèdent le 14 janvier, ce n'est pas encore chose acquise. Ce n'est que lorsque le marché atteint un nouveau plus haut le 15 janvier, suivi d'une vague de ventes, qu'il apparait clairement que le mouvement haussier de fin janvier est terminé ou fait une pause.

Si le trader arrive à la conclusion que le marché est dans une phase latérale, il doit immédiatement changer sa stratégie s'il veut négocier avec succès durant cette phase également. Si lors d'une phase de tendance la technique à utiliser est celle du suivi de tendance, il convient de passer au "range trading" dans une phase latérale. Cette transition est plus facile à dire qu'à faire. Cela exige du trader une certaine agilité intellectuelle. De plus, le trader doit être familier avec les deux techniques, car les règles qui s'appliquent au range trading sont différentes de celles du suivi de tendance. Si en suivi de tendance, le trader essaie de tirer le maximum d'un trade, en range trading il a toujours un objectif clair en tête, à savoir l'autre côté du canal de range.

La deuxième question à laquelle il doit répondre est la suivante : de quel côté du range dois-je négocier ? La résistance ou le support ? Habituellement, en cas de trading de range, la réponse est : les deux côtés. Une des particularités du trading de range est que les opportunités (et les risques) sont répartis des deux côtés.

Mais si vous recherchez une probabilité plus élevée, vous devrez regarder ce qui s'est passé avant. Début janvier, la tendance était clairement à la hausse. Jusqu'à présent, rien n'indique que le marché pourrait évoluer dans la direction opposée. En d'autres termes, cela signifie que la plus grande probabilité de succès se situe à l'achat. La figure 2 montre deux points de contact avec la ligne de support en bas, après la formation du range. Cela s'est produit les 14 et 15 janvier. Les deux trades ont un objectif de profit clair : le haut du range (ligne de résistance en haut du range). Les deux transactions sont rentables, bien que le trader ait dû faire preuve de patience pour la deuxième transaction le 15 janvier, car l'objectif de profit n'a été atteint que le 18 janvier. Les deux transactions représentent encore 150 points, soit un gain de 750 euros par contrat négocié.