Voici une question intéressante. La stratégie D&D Range Bar Scalper a été nommé de la sorte parce que ses concepteurs ont constaté, il y a près de deux ans, qu’elle produisait de bons résultats sur les futures Dax et Dow. Depuis, ses nombreux utilisateurs la surnomment la stratégie « D&D » et il est légitime de se demander avec lequel de ces futures ils connaissent le plus de succès. Dans cet article, nous rappelons la philosophie de cette stratégie ainsi que les éléments qui la composent. Puis, nous conduisons une analyse comparative qui doit nous permettre de tirer des conclusions et de répondre à la question posée.

1. LA PHILOSOPHIE SUR LAQUELLE S’APPUIE LA STRATÉGIE D&D

La stratégie D&D a été conçue à l’origine, pour les scalpers qui cherchaient à profiter des petits mouvements de marché, à une époque où la volatilité journalière était historiquement basse autour d’1%. Dans une période de faible volatilité, il fait sens de (1) réduire l’agrégation du graphique pour faire apparaître des tendances et de (2) développer une stratégie qui détecte ces tendances et qui offre des signaux de qualité allant dans la direction de la tendance.

Ci-dessous, on a un exemple de tendance haussière sous la forme d’une courbe de prix en bleue. Elle évolue en zig-zag vers le haut. Pour définir l’existence et la direction d’une tendance, il suffit d’observer les plus bas formés par la courbe de prix et de constater dans quelle direction ils évoluent. Ici, les plus bas montent donc la tendance existe et elle est haussière. Pour exploiter une tendance, il faut des signaux qui permettent d’entrer en position au niveau des plus bas et dans la direction de la tendance. Dans ce cas, la probabilité est grande que les signaux génèreront des trades gagnants et que notre stratégie sera profitable.

2. LES ÉLÉMENTS COMPOSANTS LA STRATÉGIE D&D

2-1. LE GRAPHIQUE À ENVERGURE ABSOLUE

Pour chercher des tendances, nous avons été amenés à réduire l’agrégation du graphique et d’utiliser pour cela le graphique à envergure absolue, aussi connu sous le nom de range bar chart. Ci-dessous, on voit un graphique à envergure absolue de 5 points. L’un de ses avantages est de représenter les mouvements forts en une succession de bougies, ce qui donne l’opportunité aux scalpers d’entrer en position plus tôt que dans un graphique à chandelier classique.

Voici, d’autres propriétés du graphique à envergure absolue :

- Ce graphique est construit à partir de bougies dont l’amplitude est limitée à un nombre donné de points.

- Le dessin des bougies est basé sur le flux entrant des prix de transaction rapportés par la bourse sur lequel est traité l’instrument financier. Dès qu’un prix dépasse l’amplitude maximum de la bougie existante, une nouvelle bougie est créée.

- Tant que le prix reste à l’intérieur de l’intervalle défini par l’amplitude de la bougie existante, il n’y a pas de nouvelles bougies.

- Les écarts de temps de la graduation horizontale sont inégaux. On a des écarts de 9mn (entre 19h09 et 19h18) et des écarts de 5mn (entre 19h32 et 19h37).

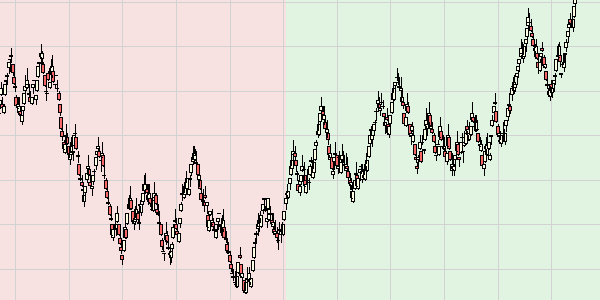

2-2. LE FILTRE DE TENDANCE

La tendance est détectée par le filtre de tendance DDTrendFilter qui n’accepte que les signaux orientés dans la direction de la tendance. Pour connaître la direction de la tendance, il suffit de regarder la couleur du fond d’écran : tendance baissière en rouge et tendance haussière en vert, comme dans l’exemple suivant.

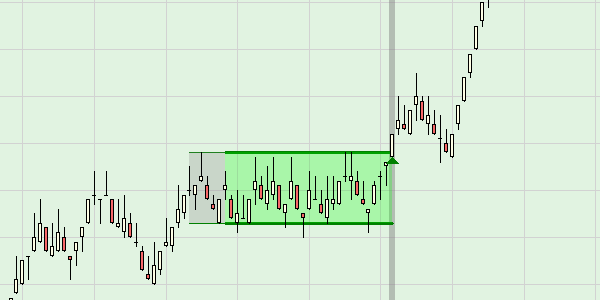

2-3. LE SIGNAL RANGE BREAKOUT

Après une progression, les prix tendent souvent à stagner à l’intérieur d’un intervalle de prix, appelé range dans le jargon et qui a la forme d’un rectangle horizontal. Un signal Range Breakout est généré lorsque le prix clôture en dehors du range, soit par le bas produisant un signal baissier, soit par le haut produisant un signal haussier comme ci-dessous.

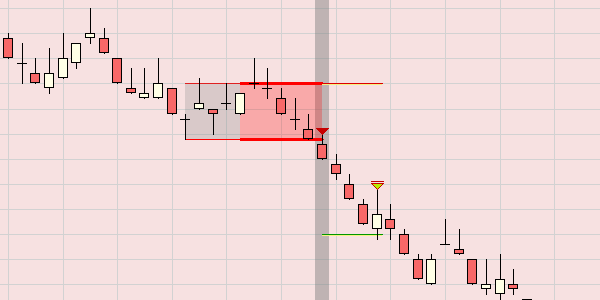

2-4 LES ORDRES STOP ET OBJECTIF

La stratégie D&D utilise des stops et objectifs qui sont calés sur les niveaux de prix qui définissent le signal Range Breakout. Dans l’exemple de trade baissier ci-dessous, le stop est positionné au niveau du haut du rectangle alors que l’objectif est positionné à 1x le risque. Le risque est la valeur absolue de la distance entre le stop et le prix d’entrée.

3. COMPARAISON ENTRE MINI DAX ET MINI DOW

Nous commençons notre analyse par une revue des caractéristiques de ces deux futures ultras populaires parmi nos clients :

- Horaires de trading similaires : les futures Mini Dax et Mini Dow traitent pratiquement toute la journée et presque aux mêmes heures.

- Valeurs d’un point similaires : €5 pour le Mini Dax et $5 pour le Mini Dow.

- Valeurs de l’écart de prix minimum, appelé tick, similaires : 1 point pour le Mini Dax et le Mini Dow.

- Valeurs nominales … du simple au double ! : € 72500 pour le Mini Dax contre $ 164000 pour le Mini Dow. Ceci créé un avantage pour le Mini Dow car pour la même variation en % et des frais proches, on peut réaliser un profit deux fois plus important.

- Volatilité journalière (110 jours) légèrement plus favorable au Mini Dax : 1.75% pour le Mini Dax contre 1.58% pour le Mini Dow.

- Volatilité horaire (110 jours) plus favorable au Mini Dax : 0.77% pour le Mini Dax à l’ouverture des marchés allemands contre 0.53% pour le Mini Dow à l’ouverture des marchés US.

Nous analysons maintenant, pour chacun de ces futures, un back-test de la même stratégie D&D au cours des 250 derniers jours. La seule différence de réglage est la période de trading : 9h00 - 13h00 pour le Mini Dax et 15h30 - 22h10 pour le Mini Dow.

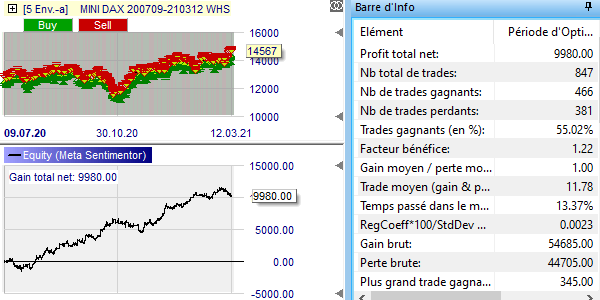

Ci-dessous, le back-test du Mini Dax :

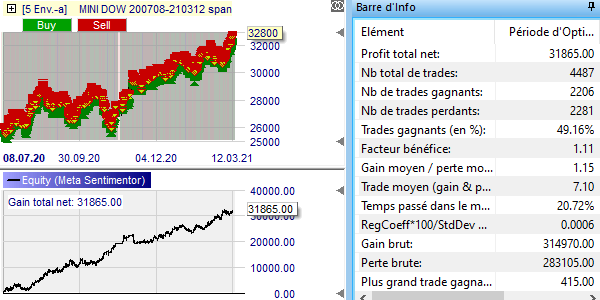

Ci-dessous, le back-test du Mini Dow :

En analysant ces résultats, on peut faire les remarques suivantes :

- Résultats : positifs pour les deux, mais avantage pour le Mini Dow avec un profit 3x plus grand. € 9980 pour le Mini Dax et $ 31865 pour le Mini Dow.

- Aspect de la courbe de résultats : avantage pour le Mini Dow avec une courbe pentue mais moins volatile que celle du Mini Dax.

- Nombre de trades : avantage pour le Mini Dax avec beaucoup moins de trades. Trop de trades augmente les coûts. 847 trades en 4h par jour pour un trade moyen de € 11.78 pour le Mini Dax. 4487 trades en 6.67h par jour pour un trade moyen de $ 7.10 pour le Mini Dow.

- Taux de réussite : avantage pour le Mini Dax avec 55.02% contre 49.16%.

- Gain moyen/perte moyenne : avantage pour le Mini Dow avec 1.15 contre 1.00.

- Facteur bénéfice : avantage pour le Mini Dax avec 1.22 contre 1.11. Le critère facteur bénéfice est la meilleure mesure de la profitabilité d’une stratégie de trading. Il est égal au ratio somme des gains/somme des pertes.

Attention, l’expérience montre qu’il faut être méfiant avec l’interprétation des résultats d’un back-test, particulièrement si le graphique a une agrégation inférieure à 1 minute ou si l’éloignement des objectifs et des stops est inférieur à 15 ticks. En effet, dans ces cas-là, les écarts entre les prix théoriques du back-test et les prix réels peuvent être suffisamment importants, qu’ils peuvent remettre en cause les conclusions du back-test.

4. CONCLUSIONS

Nous devons être juste avec chaque future. Le Mini Dax et le Mini Dow ont beaucoup de qualité et leurs résultats semblent prometteurs. D’un point de vue des résultats, le Mini Dax a un léger avantage parce qu’il génère moins de transactions que le Mini Dow et qu’il a une profitabilité plus grande. D’un point de vue pratique, si on veut traiter le matin, il faut choisir le Mini Dax et si on veut traiter l’après-midi ou le soir, il faut choisir le Mini Dow. Donc, l’un ne peut pas se substituer complètement à l’autre. On peut donc statuer sur un match nul entre ces deux stars !