Comme mentionné dans notre premier article, le spread trading est probablement le meilleur moyen de négocier des futures si vous cherchez à limiter le risque et à reduire les marges. Mais comment est-ce possible ? Si vous négociez les spreads, vous réduirez l'impact négatif de la volatilité. Cela signifie que vous pouvez considérer que votre trade est "plus sûr". Le marché boursier comprendra qu'en négociant des spreads, vous effectuez une opération avec moins de risques. Par conséquent, vous serez soumis à des exigences de marge plus faibles que lorsque vous négociez un contrat à terme ciblé.

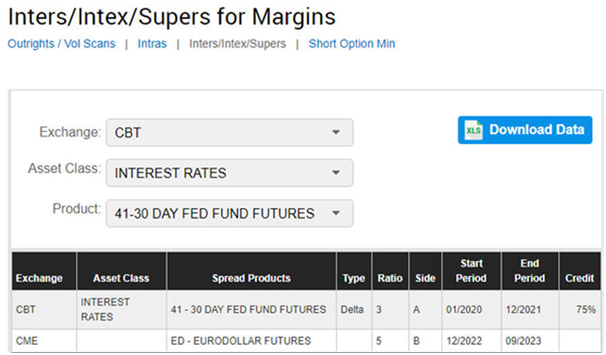

En voici quelques exemples :

Source : https://www.cmegroup.com

Cette capture d'écran nous montre la combinaison des futures sur fonds fédéraux et du contrat EuroDollar. Les chiffres de la colonne "Ratio" représentent le rapport entre ces deux contrats. Cela signifie que pour 5 contrats EuroDollar, il vous faut 3 contrats de la Fed.

Dans la colonne "Side", les lettres A et B sont indiquées. Cela signifie que nous achetons un contrat et vendons l'autre (spread trading). Dans la colonne suivante, vous trouverez également la date de début et de fin du contrat.

Enfin, "Credit" est la colonne la plus importante. Ici, elle indique 75 % et nous allons voir ce que cela signifie.

La signification du crédit dans le spread trading

Imaginez que vous souhaitiez négocier les deux contrats (FED et eurodollar) séparément. Pour le contrat FED, nous avons une exigence de marge de 355 USD par contrat, multiplié par 3, de sorte que nous arrivons à un total de 1,065 USD. Le contrat eurodollar a une exigence de marge de 250 USD, multiplié par 5 contrats, ce qui donne un total de 1.250 USD. Si nous voulions exécuter ces transactions séparément, nous aurions une exigence de marge de 1,065 USD + 1,250 USD = 2,315 USD.

Mais que se passe-t-il si nous décidons de ne pas négocier les contrats séparément, mais sous forme de spread (contrat FED contre contrat eurodollar) ? Dans ce cas, le marché boursier n'exigerait qu'une marge de 25 %.

Pourquoi 25% ? Le crédit de ce spread est de 75 %. Cela signifie que nous n'avons plus qu'à dégager une marge de 578,75 USD (25% de 2,315 USD). C'est une grande différence avec la marge initiale de 2,315 USD.

Sur le site Web du CME, vous trouverez les marges pour les spreads multiples ou pour les futures ciblés (outright futures).

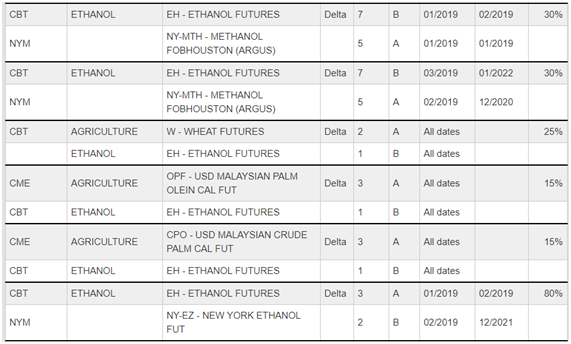

Source : https://www.cmegroup.com

L'image ci-dessus nous montre des crédits de 30%, 15% ou 80%. Notez que les exigences de marge sont moins élevées pour les opérations moins risquées. Ainsi, en examinant les crédits indiqués pour les différents spreads, vous pourrez déterminer ceux qui sont les plus volatils et ceux qui sont les plus sûrs.