La volatilité des marchés boursiers est peut-être l'un des concepts les plus mal compris en matière d'investissement. La volatilité correspond à l'éventail des variations de cours qu'une valeur subit au cours d'une période donnée. Si le prix reste relativement stable la volatilité de la valeur est faible. Une valeur volatile, en revanche, est une valeur qui atteint de nouveaux sommets et de nouveaux creux, et dont les mouvements augmentent irrégulièrement et rapidement.

Certains vont jusqu'à dire que les traders sont les esclaves de la volatilité. Entendez que les traders actifs comptent sur une volatilité suffisante pour que leurs stratégies fonctionnent. La volatilité des marchés assure qu'il y ait suffisamment de "mouvement" pour faire un profit (ou une perte). Pour un gestionnaire de portefeuille, la situation est complètement différente. En particulier, il met tout en œuvre pour protéger ses positions contre les risques et bénéficie donc davantage d'une moindre volatilité.

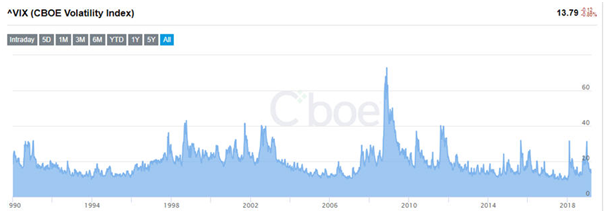

Figure 1: VIX 1990 - 2019

Source: www.cboe.com

Si l'on observe la volatilité des marchés boursiers américains (mesurée par le VIX dans la figure 1) sur une plus longue période (30 ans), il est frappant de constater qu'elle est généralement assez faible. Les valeurs inférieures à 20 sont considérées comme faibles, tandis que les valeurs supérieures à 20 sont considérées comme élevées ou plus volatiles. Ce n'est pas une coïncidence si les sommets de ce graphique coïncident avec des périodes de turbulences sur les marchés, habituellement en période de baisse des marchés. Ce fut clairement le cas en 2008, pendant la crise financière, lorsque le VIX a atteint une valeur historique de plus de 70.

Depuis lors, il convient de noter que le VIX est resté largement en dessous de 20 %, souvent même en dessous de 15 %. Il y a eu quelques exceptions : la crise de l'euro de 2011-2012 et quelques corrections de marché, le plus souvent brèves : 2015, et le début et la fin de 2018. Cela signifie certainement que les phases de volatilité accrue sont l'exception plutôt que la règle.

Une autre observation sur ce graphique concerne la période entre 1998 et 2003. Pendant cette période, le VIX semblait s'être établi de façon permanente au-dessus de 20. Bien que la volatilité n'ait pas été aussi extrême que pendant la crise financière, elle était stable. À l'occasion, il y avait même des pics allant jusqu'à 40. Ce n'est certainement pas un hasard si c'est précisément à cette époque que le secteur financier a fortement encouragé le day-trading pour les investisseurs privés. Ce n'est pas étonnant, parce qu'à cette époque, il y avait juste assez de mouvement sur les marchés pour être en mesure de négocier de façon rentable.

Depuis la crise financière, la volatilité des marchés s'est considérablement calmée, pour ne pas dire qu'elle a presque disparu. Cette faible volatilité s'explique principalement, selon la plupart des observateurs, par la politique monétaire au sens large et par les achats d'obligations d'État par les banques centrales. Cela a conduit les investisseurs à partir à la recherche de rendements. Si les investisseurs se concentraient auparavant sur les actifs à faible risque, ils investissent désormais dans des obligations et des actions à haut rendement. Cela a faussé les évaluations du marché et réduit le risque perçu.

Ce que ce type d'environnement signifie pour les investisseurs particuliers et les traders actifs, nous l'examinons dans le deuxième article de cette série.