La MACD (Moving Average Convergence/Divergence) est l'un des indicateurs les plus connus de l'analyse technique et aide l'analyste à mieux évaluer la tendance actuelle, sa durabilité et sa force. Elle a été introduite pour la première fois en 1979 par Gerald Appel, qui est le développeur de cette technique.

Traduit, le nom signifie "convergence/divergence de la moyenne mobile".

La MACD est un oscillateur et peut être affiché sous la forme d'un graphique linéaire ou d'un histogramme. Généralement, il est affiché en dessous du graphique principal.

Le calcul

Si vous regardez le graphique linéaire de l'indicateur MACD, vous y verrez deux courbes. Derrière elle, cependant, se trouvent trois lignes, l'une représentant la différence de deux moyennes mobiles exponentielles. On l'appelle aussi la courbe MACD, qui est plus volatile que la deuxième courbe. Cette deuxième ligne est également appelée ligne de signal et se déplace plus lentement.

Ligne MACD

Comme déjà mentionné, cette courbe montre la différence entre deux moyennes mobiles exponentielles. Les valeurs par défaut sont de 26 et 12 périodes, quelle que soit l'unité de temps définie (c'est-à-dire aussi bien dans un graphique horaire que dans un graphique hebdomadaire, par exemple).

Il existe également une stratégie indépendante, dans laquelle les signaux d'achat et de vente sont uniquement générés par deux moyennes mobiles. Celles-ci ne doivent pas nécessairement être lissées de manière exponentielle comme c'est le cas pour la ligne MACD. Si la ligne la plus volatile (c'est-à-dire celle dont la période est la plus courte) croise la courbe la plus lente, un signal de trading est déclenché.

Si ce croisement se fait à la hausse, il en résulte une interprétation haussière (signal d'achat) et si c’est à la baisse, une interprétation baissière (vente). La raison en est très simple : en supposant que l'on ait fixé la moyenne la plus courte à 12 et la plus longue à 26, si un croisement haussier a lieu, cela signifie que le prix moyen des 12 dernières périodes est maintenant plus élevé que celui des 26 dernières périodes. Le prix de clôture est utilisé pour ce calcul.

Mon exemple fait référence au calcul de la moyenne mobile normale et non à la variante avec le lissage exponentiel (qui est utilisée avec la MACD). Le principe est toutefois comparable, sauf que les prix des périodes les plus récentes se voient attribuer une pondération plus importante. Par conséquent, cette moyenne est plus fortement orientée vers le prix actuel et s'y ajuste plus rapidement.

Si les deux moyennes mobiles exponentielles utilisées pour calculer la ligne MACD se croisent, la distance entre les courbes est de 0, ce qui est également la valeur de la ligne MACD.

Ligne de signal

La ligne de signal est la courbe la plus lente et est directement liée à la ligne MACD dans le calcul. Il s'agit d'une moyenne exponentielle de la ligne MACD, généralement en 9 périodes. Ainsi, les 9 dernières valeurs de la ligne MACD sont utilisées pour former une moyenne exponentielle.

Un signal est alors donné lors du croisement de cette ligne. Cela fonctionne de la même manière que ce qui a déjà été expliqué dans la section pour la ligne MACD. Là, l'explication faisait référence à deux moyennes mobiles quelconques, pour l'indicateur MACD, elle fait référence à la MACD et à la ligne de signal.

Toutefois, il convient de se demander de manière objective si un "signal d'achat ou de vente" doit réellement être négocié directement dans la direction correspondante. En général, les indicateurs sont toujours en retard sur le prix, car après tout, ils ne sont qu'un dérivé du prix (ils sont calculés à partir de celui-ci).

Vous devez donc vous demander si vous préférez considérer l'indicateur comme une confirmation supplémentaire ou comme un système de trading à part entière. Ce dernier aura des problèmes, surtout dans les phases où il n'y a pas de tendance claire.

Représentations

Graphique linéaire

Dans cet exemple, vous pouvez très bien voir que les indicateurs en phase latérale sont très peu fiables ou produisent de nombreux faux signaux (voir encadré gris).

Histogramme

Dans l'histogramme, la différence entre la ligne du signal et la ligne MACD est représentée par des barres. Si l'on passe des barres vertes aux barres rouges (ou vice versa), cela correspond au croisement de la ligne de signal et de la ligne MACD. Plus les barres sont hautes, plus les deux lignes sont éloignées l'une de l'autre.

La représentation sous forme d'histogramme est souvent préférée, notamment parce qu’elle permet de mieux identifier les divergences.

Prix de clôture

En général, la MACD est calculé à partir des cours de clôture, car les valeurs des moyennes mobiles ne peuvent être déterminées définitivement que par le cours de clôture. Il faut donc noter que le niveau actuel de la MACD n'est que provisoire (à l'ouverture du marché) si la période n’est pas encore achevée. Dans le calcul, on utilise le prix actuel, qui peut encore changer jusqu'à la fin de la période. Si vous intégrez l'indicateur dans votre système de trading, vous devez en tenir compte.

Divergences dans la MACD

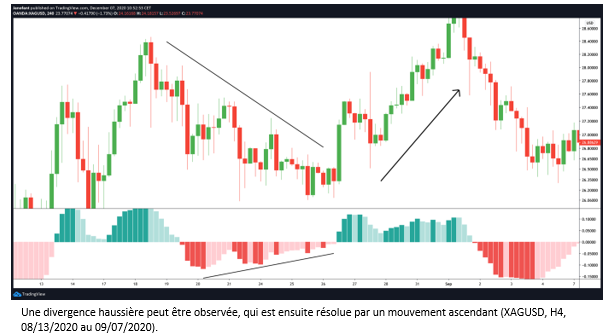

Le croisement pur et simple des deux lignes conduit souvent à de faux signaux, surtout dans les phases latérales. Une autre façon d'utiliser l'indicateur MACD est d'identifier les divergences entre la tendance des prix et l'indicateur lui-même. Pour ce faire, on utilise généralement l'histogramme.

Si des sommets plus hauts sont continuellement formés dans le graphique, mais que cela n’est pas le cas dans la MACD, c'est un premier signal d'avertissement qu'un renversement de tendance ou au moins une correction pourrait être imminente.